L'entrepôt de Châtres, occupé par Kuehne+Nagel.

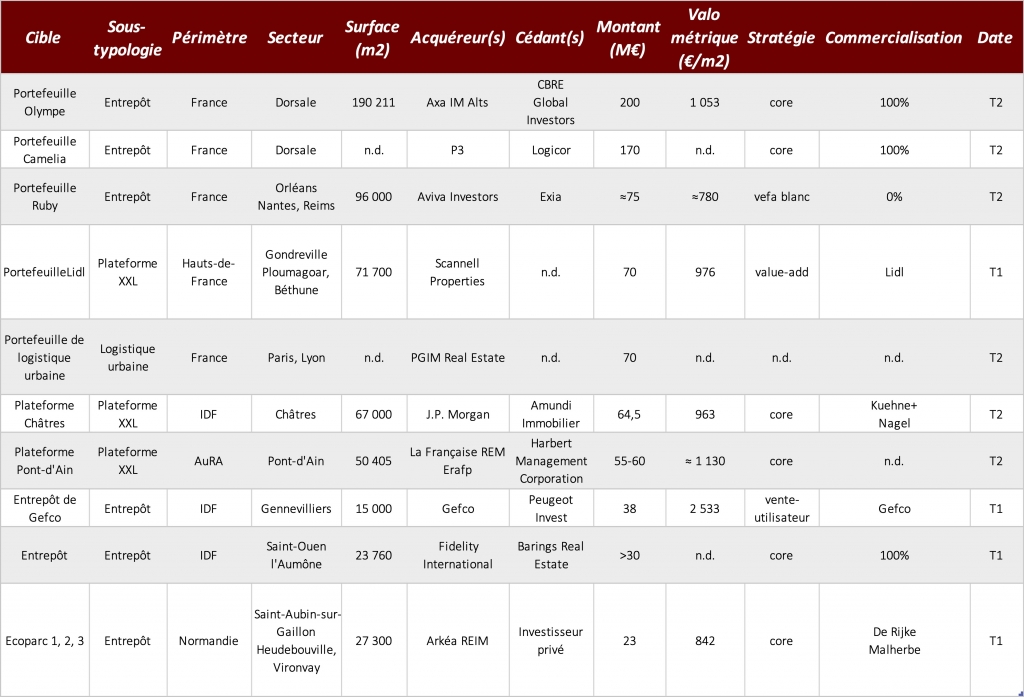

À l'heure de dresser le volume investi (du moins engagé) sur le marché de la logistique au cours de ce premier semestre, il faut commencer par faire le tri. Car si plusieurs process d'envergure ont été lancés ces derniers mois, dont plusieurs portefeuilles, ceux qui se sont débouclés se comptent sur les doigts de la main. À date, selon les données d'Immo Analytics – le nouveau logiciel de data lancé par CFNEWS IMMO – plus d'1 Md€ ont été engagés depuis le début de l'année dans le segment de l'industriel et la logistique, soit peu ou prou 20 % du real estate hexagonal. Un volume porté par un grand deal : le signing du portefeuille Olympe, réunissant six actifs français (190 211 mètres carrés, trois actifs à Lille, un à Lyon et deux à Marseille), représentant 9 M€ de loyers annuels sur une base stabilisée, fort d'une walb et walt moyennes de respectivement 7,2 et 10,3 ans. Parmi ses locataires figurent Rexel, Natur'Anima, XP Log, Movus Logistics ou Socah Distribution. Selon nos informations, le repreneur de ce portefeuille est Axa IM Alts pour environ 200 M€, faisant ressortir un taux oscillant entre 4,5 et 4,9 %, selon qu'il est stabilisé ou non d'après nos sources. Cédé par CBRE IM, Olympe est l'un des portfolios les plus core d'Europe a avoir été mis sur le marché ces derniers mois. Au deuxième tour, le vendeur a reçu pas moins d'une vingtaine de LOI (letter of intent, ndlr), pour en sélectionner trois au second tour, dont celle d'Axa IM Alts. Construits sur la dorsale par Virtuo suite au partenariat conclu fin 2018 par le développeur avec le fonds value-add CBRE Europe Value Partners 2 (EVP 2), et livrés entre 2021 et cet été, les entrepôts sont entièrement loués et certifiés Breeam Very Good.

Le portefeuille Camélia chez P3

Second portefeuille core du semestre : Camélia, repris par P3 Logistics Parks auprès du britannique Logicor pour environ 170 M€ et un yield de 4,85 %. Là encore, une vingtaine d'offres avait été reçue par le vendeur avant le MIPIM en mars, démontrant près de 2 Md€ prêts à être déployés sur la dorsale française. Mais déjà, au printemps, les LOI proposaient un taux de rendement de 4,5 %, alors que pour un portefeuille de cette envergure, elles oscillaient autour de 3,75 % l'an passé. Ce portefeuille génère 8 M€ de loyers annuels d'après nos sources. Le closing définitif de cet asset et share deal, portant sur ces cinq actifs, devrait intervenir en septembre. Au rang des process déjà finalisés ce semestre figure la plateforme logistique mise en vente par Amundi Immobilier, totalisant 67 000 mètres carrés sur la Zac du Val Bréon à Châtres, louée notamment par Kuehne+Nagel (300 000 € de loyers annuels) et intégrant deux cellules vacantes. De sources concordantes, J.P. Morgan AM s'en porte acquéreur pour environ 65 M€ et un taux de 4,9 %. Ces trois appels d'offres permettent d'abonder d'environ 500 M€ le volume d'investissement engagé en 2023 dans l'Hexagone.