Edmond de Rothschild REIM lance une nouvelle offre de dette immo.

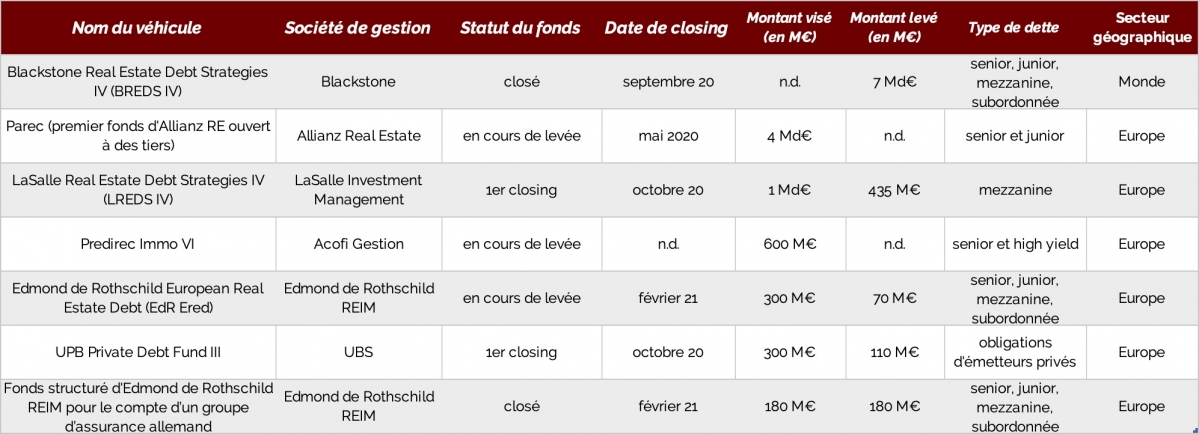

Edmond de Rothschild donne un nouveau coup d’accélérateur dans le real estate, qui plus est dans la dette immobilière. La maison d’investissement familiale, au nom de sa branche Edmond de Rothschild REIM – issue de la fusion de ses trois sociétés de gestion du secteur début 2020 (lire ci-dessous) –, a levé en décembre dernier une enveloppe globale de 250 M€ pour sa nouvelle stratégie de dette immobilière, auprès de plusieurs investisseurs institutionnels internationaux. Le gérant injecte également un ticket dans le cadre d'un alignement d'intérêts, de même que l'équipe de gestion. Ces capitaux se répartissent entre deux véhicules distincts, d’un côté Edmond de Rothschild European Real Estate Debt (EdR Ered) qui récolte 70 M€, et de l’autre, un fonds structuré pour le compte d’un groupe d’assurance allemand à hauteur de 180 M€. Le premier des deux entend distribuer entre 4 et 5 % par an, pour un rendement total net d’environ 8 %. Il prévoit par ailleurs d’atteindre, au total, une taille de 300 M€ d'ici à 2022/2023.

La dette au sens large

Ralf Kind, Edmond de Rothschild.