Le Decathlon de Lannion fait partie des 27 magasins cédés.

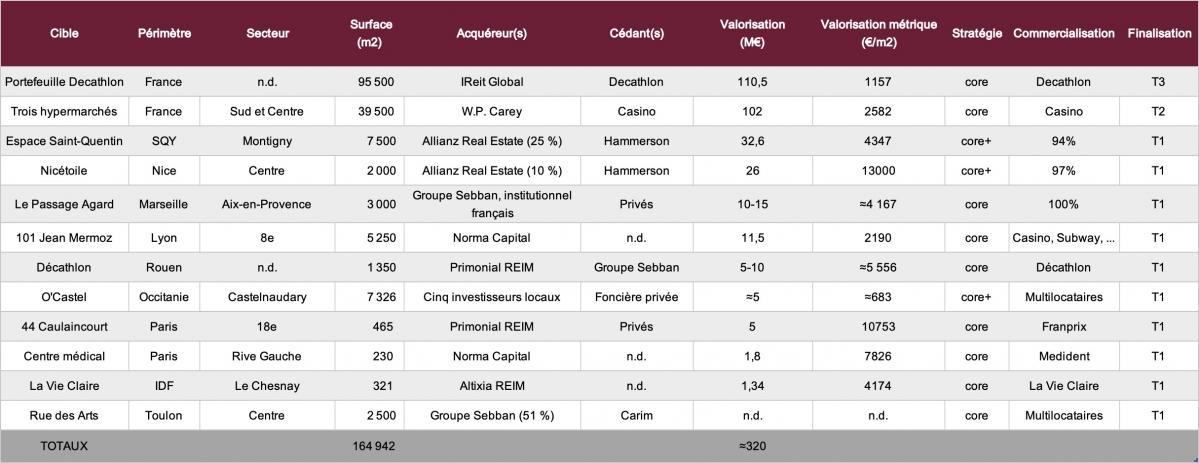

Des cessions d’ensembles de périphérie et de portefeuilles d’enseignes étaient attendues au cours du deuxième trimestre 2021 dans le commerce, les voilà qui se précisent. Decathlon vient de s’engager à céder les murs de 27 de ses magasins en France, soit un total de 95 477 mètres carrés d’actifs répartis dans toutes les régions du territoire métropolitain – voir le détail ci-dessous. C’est la foncière cotée singapourienne IReit Global qui va désormais détenir ce portefeuille commercial, valorisé 113,9 M€ par les experts, mais vendu avec une décote de -3 % sur l’estimation, à 110,5 M€, soit 1 157 €/m2. Incluant les frais d’acquisition (1,1 M€) et les autres coûts de la transaction, dont les droits d’enregistrement (10,7 M€), l’opération représente un investissement de 122,3 M€ pour la société d’investissement cotée. « Ce portefeuille a été constitué avec des actifs stabilisés et matures, qui sont également représentatifs du portefeuille global de Decathlon », indique Louis d’Estienne d’Orves, CEO d’IReit. La transaction doit se finaliser au cours de l’été.

Des sources de financement multiples

Louis d'Estienne d'Orves, IREIT Global Group

Un portefeuille sécurisé qui génère 6,8 % de rendement

L’enseigne d’articles de sport fondée par les Leclercq (galaxie Mulliez) est largement connue à l’étranger, grâce à une implantation dans plus d’une cinquantaine de pays via 1 650 magasins, principalement en Chine et en Espagne. Réalisant près de 15 Md€ de chiffre d’affaires, elle vient sécuriser le portefeuille d’IReit, puisque les magasins cédés sont repris en location pour une durée initiale de dix ans, dont six ans ferme. Ce locataire de choix va générer un rendement de l’ordre de 6,8 % selon la méthode de calcul française (7,1 % de rendement pour Singapour), reflétant des actifs diversifiés, valorisés de 1,6 M€ à 10,5 M€, et dont les rendements oscillent entre 6,04 et 7,16 %. « L’objectif d’IReit est de poursuivre son développement sur les marchés core de l’Europe de l’ouest, en Allemagne, en France et en Espagne, mais également en Italie et au Bénélux, confie Louis d’Estienne d’Orves. Six mois après notre investissement en Espagne, nous restons actifs à la fois dans le bureau et le commerce, mais aussi dans la logistique quand l’occasion se présentera. » La foncière cotée détient désormais un patrimoine estimé à 833,5 M€.

.jpeg)