Financement 600

La place que les investisseurs institutionnels et les gérants spécialisés accordent dans leurs allocations à la dette privée immobilière ne faiblit pas. Bien au contraire. Le produit a de beaux jours devant lui.

C’est l’histoire d’une classe d’actifs née avec la crise de 2008. Mais c’est surtout une classe d’actifs qui a su depuis, se faire une place de choix dans les allocations en dette privée des grands LPs et dans les portefeuilles des gérants spécialisés dans ce segment. Jusqu’à représenter une part importante de leur stratégie de diversification et inspirer de nouveaux acteurs comme BNP Paribas Asset Management, qui vient de se lancer sur ce marché (lire notre article à ce sujet). En moins d’une décennie, les fonds dédiés à la dette immobilière ont su trouver leur place dans le paysage du financement immobilier, dès lors que les banques, contraintes par Bâle III, ont dû sortir ces actifs de leur bilan en syndiquant le risque auprès de nouveaux acteurs. La dette s’est désintermédiée et a suscité l’intérêt de nouveaux prêteurs alternatifs qui ne cessent de confirmer leur appétit pour cette classe d’actifs aux drivers alléchants. Apportant une prime d’illiquidité, intrinsèquement moins volatile, diversifiante, peu chère en equity et permettant un taux de recouvrement élevé grâce aux hypothèques, la dette immobilière bénéficie en outre d’une profondeur de marché, évaluée à environ 2,6 Md€ dans le monde selon les chiffres d’Axa Investment Managers - Real Assets (Axa IM-RA), le leader en Europe. « L’émergence actuelle d’un marché de l’investissement sur le segment de la dette immobilière correspond à une nouvelle étape de financiarisation du secteur dont certains acteurs, principalement des fonds, apprécient le caractère asset light de la dette évitant les contraintes de la détention directe des actifs », explique Cyril Schlesser, associé, Real Estate & Hotels, au sein de KPMG Corporate Finance. Sans compter un couple rendement/risque attractif, avec des retours espérés de l’ordre de 1,5 - 3 % au-dessus de l’Euribor.

« Les fonds apprécient le caractère asset light de la dette

évitant les contraintes de la détention directe »

Des tickets de 500 M€, sinon plus

Isabelle Scemama (axa im )

Des prêts en direct, sans intermédiaire

Gilles Castiel Scor IP

« La taille est essentielle sur ce marché.

C’est ce qui nous permet de gagner entre 30 et 40 points de base »

Les spécialistes du value-added

Acofi Gestion, Scor IP, AEW, Natixis AM, Tikehau IM, Zencap AM… : à partir de 2011, tous se sont fendus de premiers véhicules pour financer l’investissement immobilier et ont rapidement déployé leurs engagements. Avec un positionnement bien identifié : les opérations disposant d’un profil de risque plus élevé que ce que financent les banques. Ces gérants investissent à travers des fonds de dette hypothécaire senior, junior, voire mezzanine. Disposant d’une capacité moyenne de 400 M€, ils peuvent se positionner, dans le cadre de syndications bancaires ou pas, sur des tickets moyens compris entre 25 et 30 M€, voire beaucoup plus pour certains. Surtout, ils aiment les montages complexes, plus adaptés à leur savoir-faire et se positionnent généralement sur des opérations en développement ou du value-added, dont ils peuvent financer le coût entre 60 % et 75 %. Une stratégie qui rapporte. « Sur notre deuxième génération de fonds de dette senior, nous attendons des rendements autour de 2,5 % au-dessus de l’Euribor », assure Gilles Castiel.

Des levées plus ambitieuses

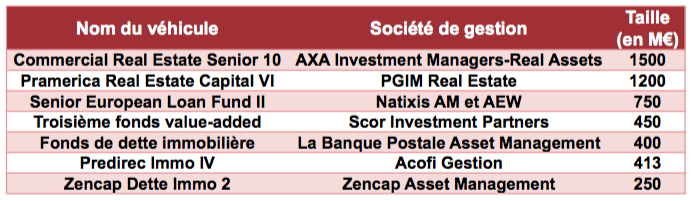

Forts de ces premières levées, la plupart en sont aujourd’hui au minimum à leur deuxième véhicule, à la capacité d’investissement plus ambitieuse que le premier (voir notre tableau ci-dessous). Zencap Asset Management vient de finaliser le premier closing de son deuxième fonds de dette immobilière pour un montant de 150 M€. Dans le tour de table, des assureurs européens, avec lesquels le GP espère atteindre une taille de 250 M€. SELF II, le second véhicule de dette immobilière lancé par AEW et Natixis AM a lui, finalisé son second closing pour un montant de plus de 400 M€ et vise un hard cap de 750 M€. La Banque Postale Asset Management a bouclé un deuxième closing de 400 M€ pour son fonds dédié à la dette immobilière. Scor Investment Partners, lui, s’apprête à lever son troisième fonds value-added, visant une taille de 450 M€, et lance même de nouvelles réflexions sur la mezzanine. Quant à Acofi Gestion, il se prépare à lancer son cinquième opus, après avoir quasiment déployé tous les engagements de son quatrième véhicule, avec une nouvelle équipe en poste, emmenée par un spécialiste des financements structurés, ex représentant de Citi en France et de JLL : Christophe Murciani, qui fait équipe avec Benjamin Debré.

La plupart en sont aujourd’hui au minimum à leur deuxième véhicule,

à la capacité d’investissement plus ambitieuse

Le retour de la mezz

Privat Vigand - Mayer Brown

Qui seront les nouveaux acteurs du marché ?

Le paysage de la dette immobilière va-t-il encore évoluer ? Affirmatif selon beaucoup. Il peut d’abord s’enrichir de nouveaux acteurs, et notamment ceux issus du monde du private equity qui connaissent bien ce produit. Certains de ces fonds généralistes, qui se positionnent de plus en plus sur le marché de l’immobilier (lire notre enquête à ce sujet), y sont déjà exposés, à l’instar de Colony Capital. D’autres sont cités comme de potentiels futurs acteurs, notamment Eurazeo ou LBO France. Le private equity n’est pas le seul intéressé. Certains grands gestionnaires d’actifs, très dynamiques sur le marché de l’investissement immobilier, préparent le lancement de cette activité au sein de leur pôle de dette privée, à l’exemple d’Amundi.

Le paysage de la dette peut d’abord s’enrichir de nouveaux acteurs,

et notamment ceux issus du private equity

La dette préserve de la hausse des taux

Autre interrogation majeure : quelles conséquences pourrait avoir une remontée des taux sur la dette immobilière, aussi progressive soit-elle ? Gilles Castiel avance à ce sujet une hypothèse inattendue. Selon lui, cette remontée pourrait être un facteur de soutien pour cette classe d’actifs, à plusieurs titres. D’abord, parce que les dettes à taux variable accompagnent la hausse des taux. Ensuite, parce que la hausse des taux a un effet négatif sur les rendements immobiliers, et donc sur les valeurs. « Il peut être opportun pour des investisseurs qui ont des allocations en immobilier (equity) de les basculer sur la dette immobilière, écrit-il dans le n°79 de Réflexions Immobilières de l’IEIF. Cette stratégie s’insère dans une gestion de portefeuille qui cherche à préserver le capital : compte-tenu du LTV exigé par les prêteurs, la première perte sur les actifs, si perte il y a, va porter sur l’equity et non sur la dette. Dans la période actuelle, le placement en dette privée protège de la hausse des taux ! », conclut-il.

Bientôt un marché de capitaux ?

Enfin, dernière interrogation : la dette immobilière pourrait-elle prendre le même chemin que celui pris par cette classe d’actifs aux Etats-Unis ? « En Europe, la dette immobilière est encore un marché de bilan alors qu’aux Etats-Unis, c’est un marché de capitaux, où la dette est redistribuée sur le marché », note ainsi Renaud Jézéquel, directeur général d’Helaba en France, qui vient de financer l’opération Nework, à Nanterre Université, en partenariat avec Scor IP. Pourrait-elle aussi s’ouvrir au grand public, à travers des produits structurés mis en place entre les banques et les assureurs ou les asset managers ? Beaucoup en doutent encore. En tous cas, personne n’y travaille à l’heure actuelle. Une chose est sûre : « Les fonds de dette immobilière vont continuer à monter en puissance dans le paysage du financement immobilier, en raison du poids que fait peser la réglementation sur les banques. » Et c’est le responsable mondial des financements immobiliers au sein d’une grande banque française, qui le dit.

Voir aussi le tableau des levées des fonds de dette immobilière en Europe

© Source CFNEWS IMMO & INFRA

Retrouvez prochainement le quatrième volet de notre dossier sur le financement immobilier : “Ces fonds qui veulent financer la promotion immobilière”

Lire aussi les deux premiers volets de l'enquête :

Les créanciers de l’immobilier coté (16/06/17)

Equity vs dette : comment les investisseurs manoeuvrent dans le paysage du financement immobilier ? (26/06/17)