Apollo Global Management est le troisième investisseur international à se positionner sur des actifs de Casino. © Monoprix

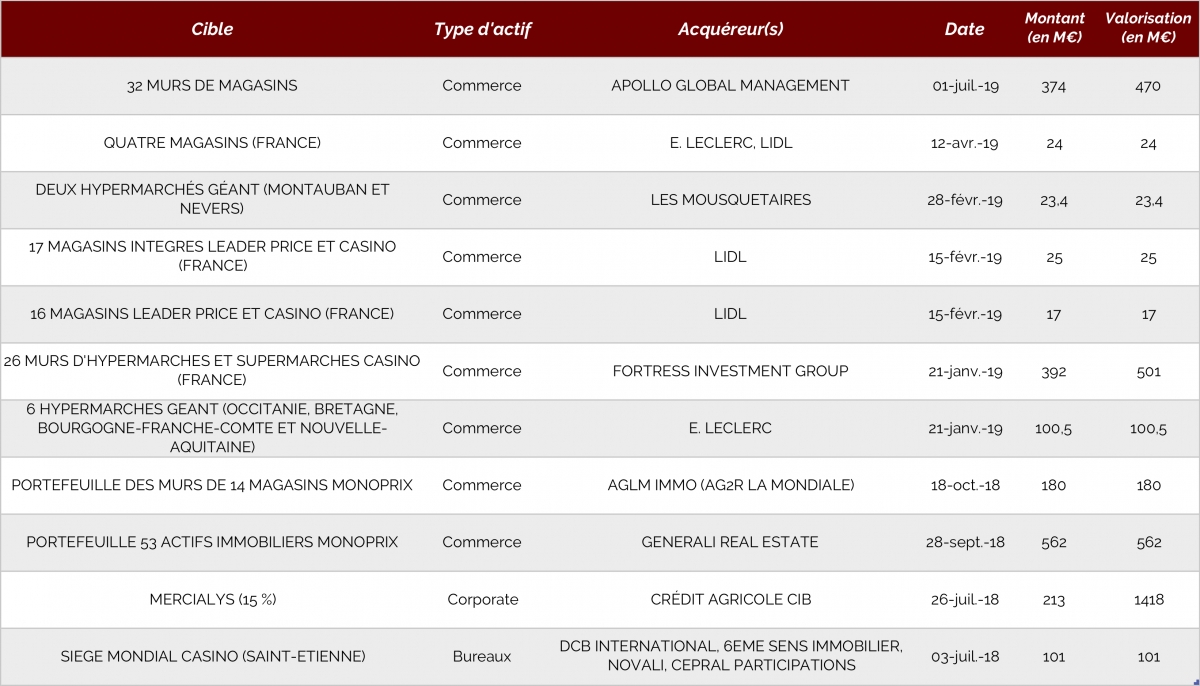

En 2019 comme l’an passé, le commerce sera définitivement porté par les cessions de Casino. Le groupe de distribution dirigé par Jean-Charles Naouri, qui a finalisé son premier plan de cession d’actifs d’1,5 Md€ en janvier dernier (voir ci-dessous), annonce qu’un nouveau milliard d’euros de ventes sera acté en moins d’un an. Dans ce sens, Casino vient de signer sa troisième plus grande transaction des derniers mois, en vendant 32 murs de magasins, soit douze Géant Casino, vingt Monoprix et Casino Supermarché, à des fonds gérés par des sociétés affiliées au fonds de capital-investissement américain Apollo Global Management. Principalement situé dans les régions de France, ce portefeuille est valorisé 470 M€, dont 374 M€ seront versés au groupe stéphanois à la finalisation de l’opération en juillet prochain. Jusqu’à 110 M€ pourront être perçus dans les prochaines années, en fonction de la création de valeur des actifs dans laquelle est associée Casino, afin de céder l’ensemble dans de meilleures conditions.

Les internationaux se laissent tenter par Casino

Les 32 murs de magasins cédés à Apollo Global Management offrent un loyer annuel de 26,6 M€, dont 14,2 M€ pour les hypermarchés, et 12,4 M€ pour les autres actifs de commerce. L’ensemble génère ainsi un rendement droits inclus de 5,3 %. Cette opération fait écho à l’autre transaction qui liait Casino et un investisseur américain, Fortress : le mois dernier, ils finalisaient la vente des murs de 26 magasins valorisés 501 M€ pour 392 M€ au total, alors que 150 M€ supplémentaires pourront être perçus par de distributeur dans les prochaines années puisqu’il est, là aussi, associé à la création de valeur du portefeuille. Ce dernier offrait d’ailleurs un rendement hors droits supérieur à 6,3 %. Outre les investisseurs d’outre-Atlantique et italiens (Generali RE) qui se sont portés acquéreurs des trois plus importants arbitrages de Casino, le groupe de distribution vend également aux institutionnels français (AG2R La Mondial-Matmut, Cacib) et aux professionnels de l’immobilier (La Française REM, 6e Sens Immobilier, etc…).

Le poids des notations financières

L’annonce de ce nouvel arbitrage, et plus largement de l’augmentation du plan de cession d’actifs à 2,5 Md€ au total d’ici au premier trimestre 2020, fait suite aux décisions de deux agences de notation d’abaisser la note de Casino. Standard & Poor’s fait passer la notation financière du groupe de BB perspective négative à BB- perspective négative, alors que Moody’s abaisse sa notation financière sur le groupe de Ba1 perspective négative à Ba3 perspective négative. Le distributeur se défend en mettant en avant sa liquidité de 5 Md€, dont 2,1 Md€ de trésorerie brute et 2,9 Md€ de lignes de crédit confirmées avec une maturité moyenne de 2,4 années, ainsi que son free cash-flow France espéré de 500 M€ par an, qui doit permettre de couvrir aussi bien les dividendes que les frais financiers. Pour rappel, Casino a engagé plusieurs actions depuis l’année dernière, dont des fermetures de magasins déficitaires, des cessions, un plan d’économie de coûts ou encore le développement de catégories porteuses et de nouvelles ressources (Cdiscount, Greenyellow, …).