Le centre commercial Aéroville, qui jouxte les terminaux de Paris-Charles De Gaulle. © URW

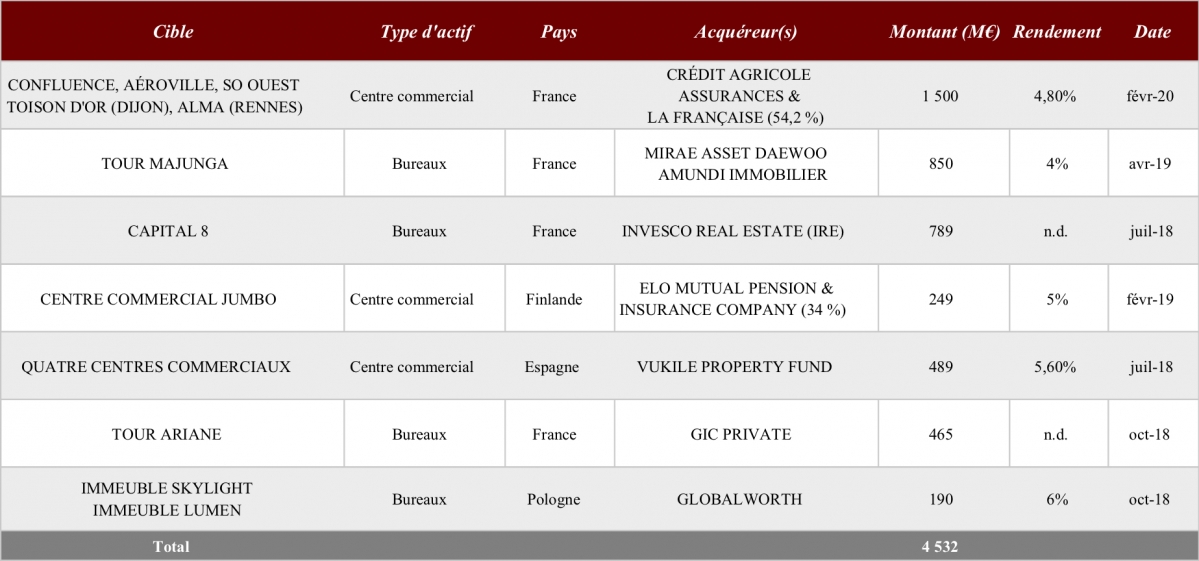

C'est le portefeuille dont tous les spécialistes de l'immobilier commercial coté attendaient le closing. Unibail-Rodamco-Westfield (URW) boucle une grande étape dans son plan de cession d'actifs, en annonçant sa sortie majoritaire d'un portefeuille de cinq centres commerciaux français (Aéroville et So Ouest en région parisienne, Rennes Alma, Toison d'Or à Dijon et Confluence à Lyon) valorisé 2 Md€. Alors que le marché s'attendait à une sortie complète de la foncière cotée au CAC 40, le deal prend finalement la forme d'une JV, dans laquelle URW conserve une participation de 45,8 % et la gestion des actifs. Un consortium d'institutionnels français, composé de Crédit Agricole Assurances et de La Française, prend une participation de 54,2 % dans la JV. Cette dernière réalise l'acquisition à travers l’OPCI LF Crossroads dont le capital est détenu par les SCPI Épargne Foncière (29 %), Sélectinvest 1 (29 %), Crédit Mutuel Pierre 1 (9 %), Multimmobilier 2 (20,5 %) et Eurofoncière 2 (8 %), et Pierre Privilège (4,5 %).

D'autres investisseurs attendus

Le produit net de cession pour URW ressort à 1,5 Md€ (soumis à l'établissement des comptes de réalisation), Unibail précisant que « l'offre, d'un montant de 2 037 M€ pour 100 % des actifs, est en ligne avec les valeurs d'expertise externe de décembre 2018 et correspond à un taux de rendement initial de 4,80 % ». La transaction devrait être conclue au deuxième trimestre 2020, et constituer la plus importante opération sur le marché des commerces cette année. La JV s'est déjà vue garantir, auprès d'un syndicat de banques, un financement de 1 Md€. La joint-venture devrait d'ailleurs accueillir d'autres investisseurs, Unibail stipulant que le produit de cession augmentera à mesure que d'autres investisseurs rejoindront le consortium, maintenant que cette transaction est publique.

Stratégie de long terme

URW a mis sur le marché ce portefeuille de 320 800 mètres carrés GLA depuis plusieurs mois. De nombreux analystes espéraient sa finalisation fin 2019. Selon nos informations, la stratégie initiale de sortie n'intégrait ni JV, ni gestion sur le long terme de ces centres commerciaux, qui totalisent une fréquentation de 42,5 millions de visiteurs en 2019. Certains fonctionnent très bien, comme Rennes Alma ou Toison d'Or, d'autres moins comme Aéroville ou Confluence... URW indique néanmoins que « ce portefeuille offre une solide croissance organique des loyers et une hausse significative des projets identifiés ». Dans un contexte de défiance de l'immobilier commercial et de ses valorisations, la foncière cotée a ainsi proposé de continuer à opérer ces cinq centres. « Cette transaction s’inscrit pleinement dans la stratégie d’URW et est une étape essentielle du programme de cession d’actifs du groupe. Elle permet d’établir un partenariat stratégique avec des investisseurs majeurs, qui reconnaissent la qualité et l’attractivité de nos centres commerciaux », a déclaré Christophe Cuvillier, p-dg du groupe. La cession annoncée aujourd’hui porte le total des ventes d'URW, depuis le 7 juin 2018, à 4,8 Md€, soit 80 % de son objectif de 6 Md€.