Le MGallery de Capovaticano, AccorHotels

Accor finance ses besoins généraux à court terme. Le groupe coté dirigé par Sébastien Bazin met en place un programme de Titres de créances négociables à court terme (NEU CP), d’un montant maximal de 500 M€. Il pourra émettre des titres de créances d’une maturité comprise entre un jour et une année, afin de diversifier ses sources de financement et d’optimiser le coût moyen de sa dette. L’hôtelier est pour cela accompagné par Crédit Agricole CIB en qualité d’arrangeur du programme, alors que BNP Paribas, Crédit Agricole, CIC, ING Bank et Société Générale agiront comme agents placeurs.

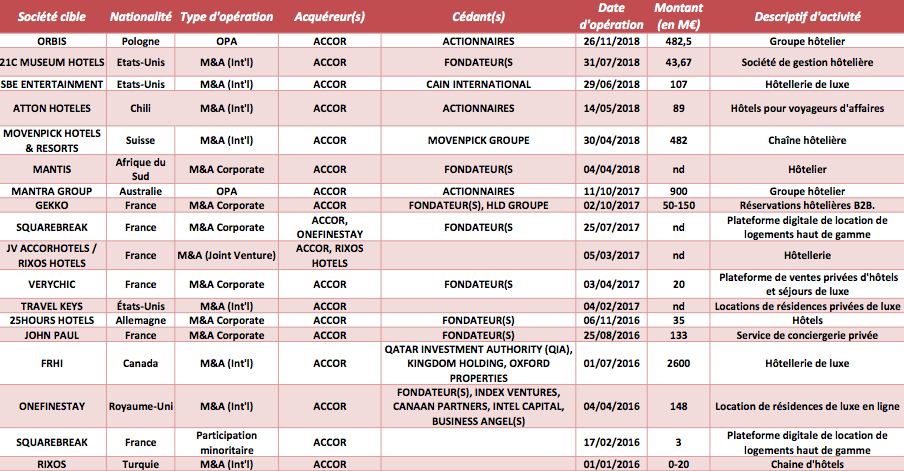

Le groupe Accor, qui est récemment revenu à son nom historique, plaçait en janvier dernier deux émissions obligataires d'un montant d'1,1 Md€ : un hybride perpétuel de 500 M€ à 4,375 %, et une senior de 600 M€ à 7 ans, assortie d’un coupon de 1,75 % (lire ci-dessous). L’exercice 2018 s’est clôturé avec un chiffre d’affaires en hausse de 16,9 % à 3,61 Md€, notamment grâce aux acquisitions de Mantra et de Mövenpick. Le résultat net, part du groupe est quant à lui record avec la cession d’AccorInvest, et s’affiche à 2,233 Md€ en 2018, contre 446 M€ en 2017. Cette vente lui a permis de se positionner plusieurs fois à l'acquisition ces derniers mois (voir le tableau ci-dessous).