Bourse 600

Dans le monde de l’immobilier, il est un acteur pour lequel tous les types de financement sont possibles : les foncières cotées. Du moins les big caps. Elles l’ont bien compris et savent en tirer profit.

Dette hypothécaire, corporate, obligations convertibles, émissions obligataires, augmentations de capital… : les sociétés d’investissement immobilier cotées (SIIC) ont devant elles un large panel d’outils pour financer leur croissance et gérer leur dette d’une façon aussi fine qu’opportuniste. Cette diversification des sources de financement de l’immobilier coté est récente. Il y a encore dix ans, la quasi totalité de la dette de l’immobilier coté était hypothécaire. Mais avec la désintermédiation du marché du financement, l’arrivée de prêteurs alternatifs, et l’ouverture du marché des capitaux à l’immobilier coté, elles ont largement diversifié leurs contre-parties, en profitant de conditions particulièrement attractives placer leur papier auprès de nouveaux créanciers.

Des coupons records

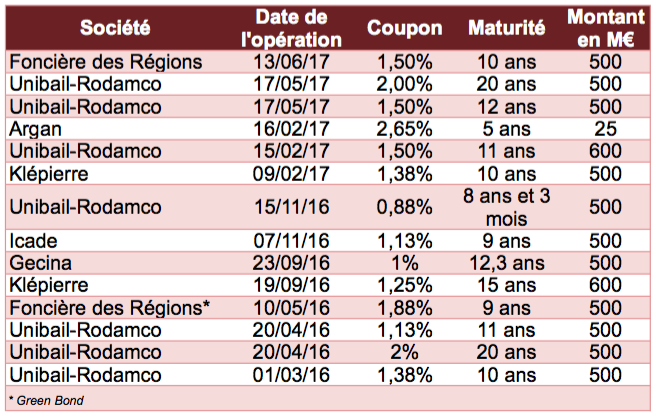

Porté par la politique monétaire accommodante de la BCE et la grande liquidité du marché des capitaux, le marché des obligations des SIIC n’a jamais été aussi dynamique (voir le tableau réalisé par CFNEWS IMMO ci-dessous). Pour une raison très simple : les fenêtres de tir pour lever des fonds sur ce marché sont très favorables aux big caps de l’immobilier coté, qui placent à des coupons record. Unibail-Rodamco vient une nouvelle fois de le prouver en plaçant pour 1 Md€, à travers deux émissions de 500 M€, respectivement à un coupon de 1,5 % sur 12 ans et de 2 % sur 20 ans. L’an passé, la plus grande foncière européenne, seule cotée au CAC 40, avait déjà émis une obligation d’une maturité de 20 ans, la plus longue jamais atteinte pour une société du secteur immobilier sur le marché euro, et une obligation à 8 ans et 3 mois avec un coupon de 0,875 %, soit le plus bas jamais atteint par le groupe. Dans sa lignée, nombre de ténors de la cote ont profité de ces conditions exceptionnelles pour transformer leur dette bancaire - plus coûteuse et contraignante - en dette obligataire. Une gestion qui leur a permis de réduire le coût moyen de leur dette tout en allongeant sa maturité, sans être motivée par le seul besoin de financement à court terme. A fin 2016, grâce aux différentes fenêtres de tir dont a su profiter Tugdual Millet (ci-dessous), directeur financier de Foncière des Régions (FDR) - qui vient de placer une nouvelle obligation de 500 M€ pour laquelle il a obtenu un coupon fixe de 1,5 % - la maturité de la dette du groupe est passée de 5 ans à 5,7 ans et le taux moyen a diminué de 59 bps, à 2,2 %. Le groupe peut en outre s’appuyer sur une dette diversifiée (57 % de dettes unsecured).

Les principales émissions obligataires dans l'immobilier coté en 2016 et depuis début 2017 (classement par date d'émission)

© Source CFNEWS IMMO & INFRA

"Les fenêtres de tir pour lever des fonds sur le marché obligataire

sont très favorables aux big caps"

L’hypothécaire reste essentiel

Tugdual Millet, Covivio © o_ouadah

"Même pour les big caps,

conserver une part de dette bancaire est important"

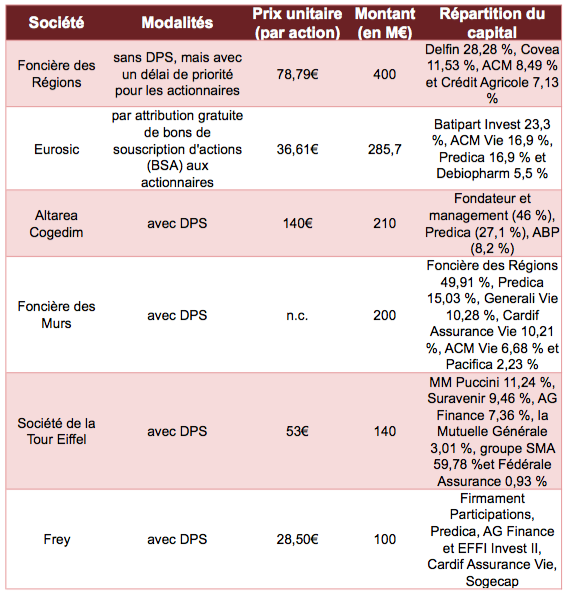

L’appel au marché

Aux côtés de l’hypothécaire et de l’obligataire, un autre mode de financement reste très important pour les SIIC : l’appel au marché. Lorsqu’il s’agit de financer leur croissance, autrement dit d’acquérir ou de développer des actifs, renforcer leurs fonds propres en sollicitant leurs actionnaires reste le moyen le plus rapide pour les foncières d’assurer la quote-part nécessaire à leur développement, tout en préservant leur ratio de LTV. Et c’est là un point fondamental, qui justifie le recours à l’equity plutôt qu’à la dette. En 2016, portées par des stratégies de croissance ambitieuses, les SIIC ont été nombreuses à réaliser des augmentations de capital (voir le tableau réalisé par CFNEWS IMMO ci-dessous). Foncière des Régions a finalisé auprès de ses actionnaires une levée d’un montant de 400 M€ pour financer en partie l’acquisition d’un portefeuille de 19 hôtels en Espagne, ainsi que son important pipeline de développement. « Notre niveau de LTV atteint aujourd’hui 44 % et nous pouvons le baisser en vendant nos actifs ou en levant du capital », assure le directeur financier de FDR. Eurosic également, qui a signé l’opération boursière de l’année en rachetant Foncière de Paris. Outre sa dette bancaire, elle a aussi en partie financé cette acquisition à travers une augmentation de capital de 285,7 M€. Frey également a fait appel à ses actionnaires, en plus de sa dette bancaire. La foncière vient de boucler une levée de 100 M€, pour financer ses projets. L’augmentation de capital de 210 M€ d’Altarea-Cogedim a porté à près de 369 M€ le montant total levé en renforcement de fonds propres par la foncière sur la totalité de l’année. Dans le segment des small and mid caps, Foncière Inea s’est aussi distinguée par deux augmentations de capital : une de 4,15 M€ en juin 2016, et une de 7,1 M€ le 12 juin dernier.

Les principales augmentations de capital réalisées par les sociétés d'investissement immobilier cotées en 2016 et début 2017 (classement par taille d'opération)

© Source CFNEWS IMMO & INFRA

Une couverture optimisée

En parallèle de l’optimisation de leur passif, les foncières ont travaillé à renforcer la couverture de leur dette pour engranger de la ressource à long terme dans des conditions fixées à l’avance. Pour une grande raison : ne pas être impacté par un éventuel changement dans l’environnement des taux. Si les taux longs remontaient, la charge de leur dette augmenterait de facto. « Notre dette est couverte à hauteur de 80 % avec des maturités de dette et de couverture autour de 6 ans », assure Tugdual Millet. Comme Foncière des Régions, d’autres ont planché sur ce point essentiel, auquel sont sensibles les analystes du secteur. La dette de Gecina est ainsi couverte en moyenne à 77 % sur les sept prochaines années, avec une maturité moyenne de ces couvertures atteignant 7,3 ans à fin 2016, tandis qu’Unibail-Rodamco annonce elle une dette anticipée intégralement couverte sur les trois prochaines années.

Retrouvez dès la semaine prochaine, le second volet de notre dossier sur le financement immobilier : "Equity vs dette : comment les emprunteurs manoeuvrent dans le paysage du financement immobilier ?"

Retrouvez tous nos articles sur les émissions obligataires et les augmentations de capital des foncières sur cfnewsimmo.net